دانلود پایان نامه اوراق اجاره

اختصاصی از یارا فایل دانلود پایان نامه اوراق اجاره دانلود با لینک مستقیم و پرسرعت .

اوراق اجاره

چکیده

اوراق اجاره به سندهایی مالی اطلاق میشود که از قابلیت گردش در جهت بهرهوری اقتصادی برخوردارند و مالکیت بر عینهای اجاره داده شده یا منافع و یا خدمات را نشان میدهند.

اوراق اجاره شامل مجموعهای متنوع است که اصلیترین ویژگی مشترک آنها گردش راحتتر و سریعتر آنها است. اوراق اجاره سه گونه است: اوراق اجاره منافع, اوراق اجاره خدمات و اوراق اعیان اجارهای. هریک از این گونهها خود به چند دسته تقسیم میشوند.

این مقاله در صدد مطالعه فقهی این اوراق و بررسی عناصر مشترک و اختصاصی آنها است.

از این رو ابتدا به تعریف اوراق اجاره و تبیین انواع آن میپردازد. سپس با شناسایی عناصر همه یا هریک از انواع اوراق اجاره, مطالعهای فقهی را در جهت سازگار بودن و یا نبودن این عناصر با موازین فقهی به سامان میرساند. نتیجهای که از این مطالعه حاصل میشود آن است که: دست کم بسیاری از انواع اوراق اجاره از نظر فقهی مواجه با اشکال نمیباشند.

واژگان کلیدی: اوراق اجاره, اوراق اجاره منافع, اوراق اجاره خدمات,

اوراق اجاره اعیان

1ـ تعریف اوراق اجاره و انواع آن

الف. تعریف اوراق اجاره

اوراق اجاره به سندهایی مالی اطلاق میشود که برخوردار از قابلیت گردش در جهت بهرهوری اقتصادی بوده و مالکیت دارنده آن را نسبت به عینهای اجاره داده شده یا منافع توصیف شدهای که عمدتاً تقدیری ـ و نه فعلی و تحقیقی – هستند، نشان میدهد.

از اینرو اوراق اجاره را باید شامل مجموعهای متنوع دانست که با برخی ویژگیهای مشترک و اختصاصی قابل شناسایی است. بعد از عنصر «ارتباط داشتن با عقد اجاره» اصلیترین ویژگی مشترک سندهای اجاره گردش راحتتر و سریعتر آنها است, که از آن ابزاری برای سرمایه گذاری راحتتر اقتصادی و گام نهادن در مسیری منتهی به توسعه ساخته است.

ب. انواع اوراق اجاره

انجام هرگونه مطالعه فقهی پیرامون این اوراق تنها پس از توضیح انواع و گونههای آنها امکانپذیر است. تفکیک قایل شدن میان انواع اوراق اجاره، ما را در شناسایی عناصر شکل دهنده و هویت بخش به هر یک از آنها, یاری میرساند. قیود و مختصات تمییز دهنده هر یک از این انواع از دیگری تنها هنگامی مشخص میشود که با توضیح انواع این اوراق, به شناسایی و بررسی ویژگیهای انحصاری و مشترک آنها پرداخته شود.

این مسئله در مطالعه فقهی این اوراق بسیار راهگشا میباشد؛ زیرا نشان میدهد که هر یک از این انواع تا چه میزان با موازین فقه سازگاری دارد.

اوراق اجاره سه گونه متفاوت را پوشش میدهد: اوراق اجاره منافع، اوراق اجاره خدمات و اوراق اعیان اجارهای. در زیر تبیین این انواع را پی میگیریم:

1 ـ اوراق اجاره منافع

اوراق اجاره منافع، سندهایی هستند که تداول ]دست به دست گشتن[ آنها پس از صدور، دربردارنده انجام سلسلهای از عقدهای اجاره نسبت به منافع یک عین است. این اوراق به دو دسته تقسیم میشوند:

دسته اول: سندهای اجاره اموال وقفی و یا مشابه آن

این در موردی است که به عنوان مثال, زمینی وقفی یا زمینی که اداره آن دراختیار شهرداری است وجود داشته باشد و متولی وقف و یا شهرداری بهمنظور جذب سرمایه لازم برای احداث بنا در زمین تحت اختیار خود، سندهایی را صادر نماید؛ به این صورت که با دادن آنها به مجموعهای از افراد, مبالغی در چارچوب عقد اجاره از آنان دریافت کند و دارندگان سندها نیز در موعد مقرر از منافع سکونت در بنای احداث شده در آن زمین استفاده نمایند. در این گونه از اوراق اجاره، شهرداری یا مرجع مشرف به زمینها از وکالت صاحبان سندها برای اجاره دادن مجدد آنها به افراد دیگری برخوردار است.

ابعاد و ویژگیهای این دسته از سندهای اجاره را میتوان به صورت زیر ارایه نمود:

1ـ عقد اجاره میان ناظر یا مشرف از یک طرف و اشخاص متعدد از طرف دیگر صورت میگیرد؛

2ـ مشرف یا ناظر با استفاده از مبالغی که در ازای واگذاری سندهای اجاره دریافت میکند به سرمایه گذاری در زمین تحت اختیار خود دست میزند؛

3ـ از جانب دارندگان سند به مشرف یا ناظر وکالت داده میشود تا وی بتواند حق انتفاع از مال الاجاره را از جانب آنها به افرادی که در نهایت از منافع حاصل از اجاره بهرهمند میشوند واگذار نماید. این افراد مستأجران نهایی به حساب میآیند؛

4ـ تمام منافع حاصل از زمین پس از اتمام کار به صاحبان این سندها تعلق ندارد بلکه بخشی از آن به اشخاص حقیقی یا حقوقی که وقف و یا ملکیت زمین مربوط به آنها است، تعلق میگیرد و مشرف ملزم به پرداخت این سهم به آنها است؛

5ـ اجاره دوم و دیگر اجارهها ـ اجارههایی که بعد از اولین اجاره از طریق انتقال سندها صورت میگیرد ـ آمیختهای از اجاره بالوکاله و اجاره بالاصاله است؛ زیرا صادر کننده سند (مشرف و یا ناظر) در اجاره دادن سهم مربوط به دارندگان سندها, بالوکاله و در اجاره دادن سهم مربوط به صاحب وقف و یا اشخاص حقوقی صاحب زمین بالاصاله عمل مینماید.

دسته دوم: سندهای اجاره اموالی که وقفی و یا مشابه آن نیستند

برای این دسته میتوان به قطعه زمینی مثال زد که مالک آن میتواند با صدور سندهای اجاره, مبالغی را از خریداران این اوراق دریافت دارد تا پس از پایان مراحل مختلف احداث بنا, صاحبان سند یا مستأجران از منافع ساختمان بهره مند شوند. دارندگان این سندها میتوانند با واگذار کردن آنها به افرادی دیگر حق استیفای منفعت را از خود به دیگران واگذار کنند. در صورت انجام چنین کاری مالک سند یا مستأجر اول خود به موجری برای مستأجر دوم بدل میشود. این وضعیت تا هنگامی که مالکان سند اجاره آن را به دیگری واگذار کنند تکرار میگردد.

به عبارت بهتر, از آنجا که با هر بار واگذاری سند, صاحب آن میتواند منافع مورد انتظار را به دیگری اجاره دهد, وی ـ به رغم آنکه خود این منافع را پیش از این اجاره کرده است ـ موجر و مالک جدید سند مستأجر خواهد بود.

مشخصات این دسته اوراق اجاره عبارت است از:

1ـ در این دسته از اوراق، عقد اجاره مبنایی است هم برای شروع و هم برای تداول؛ شروع از آن جهت که انتقال اوراق از سوی صادر کننده آن به مجموعهای از اشخاص, در قالب عقد اجاره صورت میگیرد. وی ــ صادر کننده سند ــ در جایگاه موجر و دریافت کنندگان سند در جایگاه مستأجر قرار میگیرند. و مبنا بودن عقد اجاره برای تداول از آن جهت است که علاوه بر عقد اجاره نخستین ـ که در آن صادر کننده سند موجر و دریافت کنندگان آن مستأجران میباشند ــ عقدهای اجاره دیگری به ترتیب صورت میگیرد که در هر نوبت، مستأجر در عقد قبلی، خود به موجر در عقد جدید تبدیل میشود؛

2ـ منفعت در این اجارهها تأجیلی است؛ به این معنا که منافع مورد انتظار مستأجر از عین، فعلیت ندارد و تنها توصیف میگردد. به این ترتیب درهر عقد اجارهای که صورت میگیرد هر یک از مالکان اوراق، صاحب منفعتی میگردد که در ذمه توصیف میشود و پس از انتقال سند به فرد دیگر, حق انتفاع از منافع نیز به فرد دوم انتقال مییابد؛

3ـ اجرت نیز آن چیزی است که به صورت مشخص و معین در نظر گرفته میشود و مستأجر آن را در ازای منفعت ــ که صرفاً توصیف شده و هنوز موعد استیفای آن فرا نرسیده است ــ میپردازد. اجرت در اجاره نخستین, مبالغی است که دریافت کنندگان سند میپردازند و به کمک آن زمین, بنا میگردد و در اجارههای بعدی نیز مبالغی است که در قبال دریافت سند پرداخت میگردد؛

4ـ در تمام موارد تداول، مالک عین کسی است که در آغاز, سندها را صادر کرده است.

2ـ اوراق اجاره خدمات

این اوراق به سندهایی اطلاق میشود که شخص حقیقی یا حقوقی صادر کننده آنها ارایه خدماتی مشخص را در موعدی از پیش تعیین شده تضمین میکند. سندهای اجاره خدمات به دو صورت زیر صادر میگردد

تعداد صفحه :37

دانلود مقاله «اوراق اجاره به شرط تملیک دولتی» جایگزینی برای «اوراق قرضه»

اختصاصی از یارا فایل دانلود مقاله «اوراق اجاره به شرط تملیک دولتی» جایگزینی برای «اوراق قرضه» دانلود با لینک مستقیم و پرسرعت .

...

دانلود مقاله «اوراق اجاره به شرط تملیک دولتی» جایگزینی برای «اوراق قرضه»

اختصاصی از یارا فایل دانلود مقاله «اوراق اجاره به شرط تملیک دولتی» جایگزینی برای «اوراق قرضه» دانلود با لینک مستقیم و پرسرعت .

«اوراق اجاره به شرط تملیک دولتی» جایگزینی برای «اوراق قرضه» بعد از پیروزی انقلاب اسلامی و تصویب قانون عملیات بانکی بدون ربا، ابزارهای سیاست پولی دچار دگرگونی شد. «عملیات بازار باز» یا «انتشار اوراق قرضه»، که امروز از مهمترین ابزارهای سیاست پولی به شمار میآید، به علت مبتنی بودن بر بهره با مشکل قانونی مواجه و از شمار ابزارهای سیاست پولی حذف شد. به دنبال این تحول صاحب نظران پول و بانکداری و اقتصادانان مسلمان به فکر طراحی ابزارهای جایگزینی افتادند که قابلیت و کارایی اوراق قرضه را در نظام بانکداری ربوی داشته باشد. در این مقاله بعد از تبیین جایگاه و اهمیت «عملیات بازار باز» در انجام سیاستهای پولی به نقد و بررسی ابزارهای جایگزین پیشنهاد شده پرداخته و در پایان ابزار جدیدی پیشنهاد میکنیم. ۲- اهمیت عملیات بازار باز زمانی مقامات پولی بانکهای مرکزی، سیاست تنزیل را مهمترین ابزار سیاست پولی میدانستند. بانکها سفتههای مشتریان خود را تنزیل میکردند و سپس آنها را برای دریافت وجه نقد جدید به بانکهای مرکزی میسپردند. به این وسیله هم بانکهای تجاری پاسخگوی تقاضای اعتبار تولیدکنندگان بودند و هم سیاست گذاران پولی(با تغییر در نرخ تنزیل مجدد) حجم اعتبارات بانکی و به دنبال آن حجم پول در اقتصاد را کنترل و هدایت میکردند. این ابزار اگرچه نسبت به تغییر نرخ ذخیره قانونی، با وقفه زمانی کمتری اثر خود را بروز میدهد، ولی با وقفه زمانی قابل توجهی بر متغیرهای اقتصادی است و توان مقابله سریع با ادوار تجاری را ندارد. در این میان سیاست انتشار اوراق قرضه به دلیل سرعت تأثیرگذاری و انعطافپذیری فوقالعاده، میتواند هر زمان و به هر میزان مورد استفاده قرار گیرد. بانک مرکزی با فروش اوراق قرضه به بانکهای تجاری، ذخایر آنها و در نتیجه قدرت وام دهی آنها را هر قدر که بخواهد کاهش میدهد؛ همچنانکه با فروش اوراق به مردم قدرت خرید آنها را کاهش میدهد. بر عکس با خرید اوراق قرضه قدرت وام دهی بانکها و قدرت خرید مردم را بالا میبرد. از این رو عملیات بازار باز علاوه بر تنظیم سیاستهای پولی و اعتباری بلند مدت، حربهای در دست مقامات پولی است برای مقابله با بحرانهای تورمی کوتاه مدت و جبران کسریهای بودجه مقطعی. با این حال، عملیات بازار باز از نظر فقهی ماهیتی ربوی دارد؛ چرا که خرید و فروش ابتدایی اوراق، مصداق واضح قرض با بهره و ربا و خرید و فروش ثانوی آن نیز تنزیل دین ناشی از رباست که هر دو حرام و باطل میباشند. اینجاست که ضرورت طراحی ابزارهای جایگزین عملیات بازار باز رخ مینماید. ۳- اصول و معیارهای طراحی ابزارهای جایگزین از آنجا که مسائل پولی خصوصاً ابزارهای مالی از حساسیت زیادی برخوردارند، لازم است در طراحی آنها نهایت دقت به عمل آید و علاوه بر شرط غیر ربوی بودن، خصوصیات زیر نیز در آنها لحاظ شود: الف ـ اوراق مورد نظر باید از لحاظ شکلی و ماهوی با اوراق قرضه هماهنگ بوده تا بتواند در استاندارهای جهانی مورد استفاده قرار گیرد. ب ـ اوراق پیشنهادی باید مطابق با یکی از روشهای تأمین مالی متناسب با ضوابط شرعی (عقود ذکر شده در قانون عملیات بانکی بدون ربا) صادر گردد. به این معنی که کیفیت انتشار اوراق و نحوه به کارگیری وجوه حاصل، مطابق با مقررات عقود مزبور باشد. ج ـ ضوابط مربوط به نحوه معامله اوراق در بازار ثانویه، کیفیت تقسیم سود، بازپرداخت مبلغ اسمی، به کارگیری وجوه به منظور جلب اعتماد مردم و نحوه رسیدگی به اختلافات احتمالی مشخص گردد.[۱] تعدادصفحه :15

فرم خام اجاره مسکن در قالب فایل ورد

اختصاصی از یارا فایل فرم خام اجاره مسکن در قالب فایل ورد دانلود با لینک مستقیم و پرسرعت .

فرم خام اجاره مسکن در قالب فایل ورد

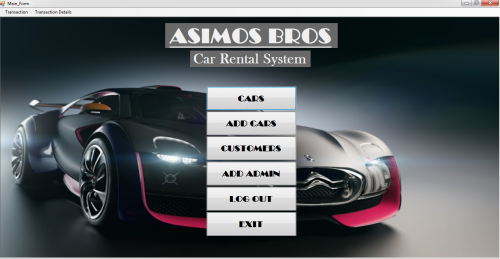

سورس نرم افزار شرکت اجاره خودرو

اختصاصی از یارا فایل سورس نرم افزار شرکت اجاره خودرو دانلود با لینک مستقیم و پرسرعت .

فروش سورس برنامه شرکت اجاره خودرو

ویژگی های برنامه:

- ثبت و ویرایش اطلاعات

- رزرو

- گزارش ها

-حذف ویرایش و اضافه کردن خوردرو

- حذف ویرایش و اضافه کردن عکس

- و...

Admin username: admin

Admin password: admin